Jedes Mal, wenn die Bitcoin‑Halving ein Ereignis, bei dem die Blockbelohnung halbiert wird und das maximale Angebot von 21 Millionen Coins weiter eingeschränkt wird eintritt, fragen sich Investoren: Was passiert mit dem Bitcoin‑Preis der aktuelle Marktwert eines einzelnen Bitcoins in US‑Dollar oder Euro? Dieser Artikel erklärt die Mechanik, zeigt historische Entwicklungen und gibt dir eine Checkliste, mit der du die nächsten Preisbewegungen besser einschätzen kannst.

Der Begriff stammt aus dem deutschen Wort halbieren und beschreibt das geplante Ereignis im Bitcoin‑Protokoll, das etwa alle 210 000 Blöcke - circa alle vier Jahre - stattfindet. Beim Halving wird die Blockbelohnung die Menge an neu geschaffenen Bitcoins, die Miner für das Hinzufügen eines Blocks zur Blockchain erhalten von z. B. 12,5 BTC auf 6,25 BTC reduziert. Das sorgt für einen strukturierten Rückgang des Angebots die Gesamtmenge an im Umlauf befindlichen Bitcoins und hält das maximale Limit von 21 Millionen ein.

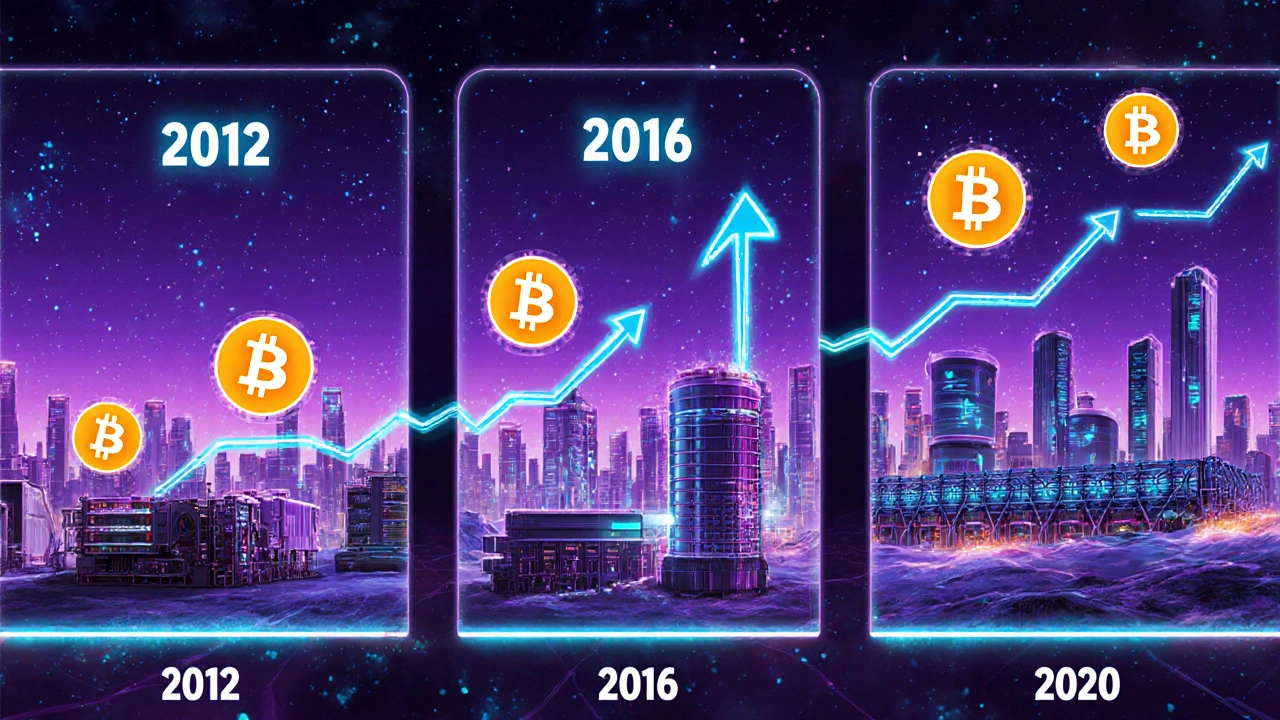

Um das Bild zu vervollständigen, schauen wir uns die drei vergangenen Halvings an und vergleichen sie mit dem darauffolgenden Preisverlauf.

| Halving‑Datum | Blockbelohnung vor/nach | Preis 1 Monat davor | Preis 1 Monat danach | Preis‑Anstieg (12 Monate) |

|---|---|---|---|---|

| 28. November 2012 | 50 → 25 BTC | US$ 12 | US$ 13,5 | ≈ 1 200 % |

| 9. Juli 2016 | 25 → 12,5 BTC | US$ 660 | US$ 680 | ≈ 2 800 % |

| 11. Mai 2020 | 12,5 → 6,25 BTC | US$ 9 300 | US$ 9 500 | ≈ 4 000 % |

Die Zahlen zeigen ein klares Muster: Der Preis steigt meist erst nach einer kurzen Konsolidierungsphase, bevor ein starker Aufwärtstrend einsetzt. Der prozentuale Anstieg wird mit jeder Halving‑Runde größer - ein Hinweis, dass das schrumpfende Angebot immer stärker ins Gewicht fällt.

Das Prinzip ist simpel: Wenn das Angebot sinkt, während die Nachfrage gleich bleibt oder steigt, steigt der Preis. Im Bitcoin‑Ökosystem gibt es drei Hauptfaktoren, die das Verhältnis beeinflussen:

Ein reines Angebots‑Nachfrage‑Modell greift nur bedingt, weil der Krypto‑Markt der globale Handelsplatz für Kryptowährungen, inkl. Börsen und OTC‑Transaktionen von regulatorischen, makroökonomischen und technischen Ereignissen beeinflusst wird.

Beispielsweise führte die US‑Einführung von Bitcoin‑ETFs im Jahr 2024 zu einem massiven Kapitalzufluss, der die Preissteigerung nach dem Halving 2024 (Mai) zusätzlich beschleunigte. Gleichzeitig können geopolitische Krisen - etwa der Konflikt im Nahen Osten - die Flucht in „sichere“ Vermögenswerte auslösen und die Nachfrage nach Bitcoin nochmals pushen.

Wenn die meisten Punkte positiv ausfallen, stehen die Chancen gut, dass der Preis in den nächsten 12‑18 Monaten stark wächst.

Im Mai 2024 halbierte sich die Blockbelohnung erneut von 6,25 auf 3,125 BTC. Der Preis lag damals bei etwa US$ 31 000. Innerhalb eines Jahres erreichte Bitcoin ein Rekordhoch von US$ 68 000 - ein Anstieg von rund 120 %. Der Haupttreiber war die Kombination aus begrenztem Angebot, starkem institutionellem Interesse (neue ETFs) und einer globalen Inflation, die Investoren nach Sachwerten suchte.

Ein Blick auf die Marktkapitalisierung der Gesamtwert aller im Umlauf befindlichen Bitcoins zeigt, dass sie von US$ 570 Mrd. auf über US$ 1,2 Brd. wuchs - ein klares Zeichen, dass das Halving nicht nur das Angebot, sondern den gesamten Marktwert beeinflusst.

Viele Anleger gehen fälschlicherweise davon aus, dass jedes Halving automatisch einen Preisanstieg garantiert. Das stimmt nicht immer:

Ein gesundes Risikomanagement, zum Beispiel das Setzen von Stop‑Loss‑Orders und das Diversifizieren mit anderen Assets, ist daher unerlässlich.

Die Geschichte lehrt, dass das Bitcoin‑Halving ein starker, aber nicht alleiniger Preis‑Katalysator ist. Es reduziert das Angebot, erhöht die Aufmerksamkeit und schafft ein Umfeld, in dem steigende Nachfrage zu höheren Preisen führen kann - vorausgesetzt, die externen Rahmenbedingungen bleiben günstig. Nutze die obige Checkliste, beobachte die On‑Chain‑Metriken und halte dich über regulatorische Entwicklungen auf dem Laufenden, um fundierte Entscheidungen zu treffen.

Alle 210 000 Blöcke wird die Blockbelohnung halbiert, wodurch die Menge neuer Bitcoins, die Miner erhalten, reduziert wird. Das senkt das langfristige Angebot und hält das maximale Limit von 21 Millionen ein.

Durch das geringere Angebot bei gleichbleibender oder steigender Nachfrage entsteht ein Angebots‑Nachfrage‑Ungleichgewicht, das den Preis nach oben treibt. Zusätzlich sorgt das mediale Interesse für mehr Kaufdruck.

Nach dem Halving erhalten Miner weniger Coins, sodass nur noch die effizientesten Mining‑Betriebe profitabel bleiben. Das kann die Netzwerk‑Hashrate stabilisieren und das Vertrauen in die Sicherheit des Netzwerks stärken - beides positive Signale für den Preis.

Sinkende Nachfrage, regulatorische Eingriffe oder ein starker Anstieg der Mining‑Kosten können den Preis drücken. Auch die allgemeine Preis‑Volatilität bleibt hoch, sodass kurzfristige Verluste möglich sind.

Nicht unbedingt. Ein Halving ist nur ein Faktor. Prüfe die aktuelle Marktsituation, deine Risikobereitschaft und nutze die Checkliste: Angebot, Nachfrage, Hashrate, regulatorische News und Volatilitätsindikatoren.

Markus Steinsland

17 10 25 / 02:44Der Supply‑Shock, ausgelöst durch das Halving, reduziert die inflationsgetriebene Ausgabe an neue Coins um exakt 50 % und erhöht damit den Knappheitsfaktor im Markt. Gleichzeitig führt die sinkende Blockbelohnung zu einer Härtequote bei den Mining‑Operationen, wodurch nur noch die energieeffizientesten Farmen profitabel bleiben. Dieser Selektionsprozess stärkt langfristig die Netzwerk‑Hashrate, weil ineffiziente Miner aus dem Markt gedrängt werden. Ein höherer durchschnittlicher Hashrate‑Wert signalisiert dem Ökosystem mehr Sicherheit und stärkt das Vertrauen institutioneller Anleger. In Kombination mit der gesteigerten Medienpräsenz nach jedem Halving entsteht ein starker FOMO‑Effekt, der das On‑Chain‑Volumen in die Höhe treibt. Die kombinierten Effekte – reduziertes Angebot, höhere Netzwerkresilienz und gesteigerte Nachfrage – bilden den idealen Nährboden für einen bullischen Preiszyklus. Für analytische Zwecke empfiehlt es sich, den Supply‑Shock‑Index zusammen mit dem Mining‑Profit‑Margin‑Tracker zu beobachten, um frühe Signale zu identifizieren. Das Halving ist also mehr als ein reiner mechanischer Vorgang; es setzt multiple makroökonomische Kräfte in Bewegung, die über die reine Token‑Emission hinausgehen.

Rosemarie Felix

24 10 25 / 14:01Das ganze Ding ist nur ein Hype, den keiner ernst nehmen sollte.

Lea Harvey

1 11 25 / 00:19Deutsche Miner führen das Spiel an und das Halving wird uns nur stärken weil Wir vorne dabei sind

Jade Robson

8 11 25 / 11:36Ich verstehe, dass das Halving für viele nervenaufreibend sein kann, gerade wenn die Märkte plötzlich volatiler werden. Trotzdem gibt es ein paar positive Punkte, die man nicht übersehen sollte. Wenn das Angebot sinkt, können langfristig Investoren, die an das Projekt glauben, profitieren – das schafft ein beruhigendes Fundament. Gleichzeitig dient das Halving als regelmäßiger Erinnerungsimpuls, dass Bitcoin ein begrenztes Gut ist, was das Vertrauen in das Ökosystem stärken kann. Ich würde empfehlen, die On‑Chain‑Metriken im Auge zu behalten und nicht nur den Preis zu watchen.

Matthias Kaiblinger

15 11 25 / 22:53Als kultureller Botschafter und leidenschaftlicher Befürworter des dezentralen Finanzsystems sehe ich im Bitcoin‑Halving einen entscheidenden Katalysator, der nicht nur die Angebotskurve verschiebt, sondern gleichzeitig das globale Diskussionsthema rund um digitale Souveränität neu entfacht. Die Tatsache, dass alle vier Jahre ein fest definiertes Ereignis die Menge neuer Coins halbiert, ist ein brillantes Beispiel für algorithmische Transparenz – etwas, das traditionellen Systemen oft fehlt. Darüber hinaus führt die Reduktion der Blockbelohnung zu einer selektiven Konsolidierung im Mining‑Sektor; nur die effizientesten Betreiber bleiben aktiv, was die Gesamtsicherheit des Netzes erhöht. Wenn wir das Zusammenspiel von Angebotsschock, steigender institutioneller Neugier und macro‑ökonomischer Unsicherheit betrachten, wird klar, dass das Halving ein Mehrfach‑Trigger ist, der Preisbewegungen in die Höhe treibt. Gleichzeitig sollten wir jedoch nicht vergessen, dass externe Faktoren – regulatorische Eingriffe, geopolitische Spannungen oder technologische Fortschritte – das Bild modulieren können. Ein umsichtiges Risikomanagement, das sowohl technische als auch fundamentale Analysen integriert, ist daher unabdingbar, um die informierten Entscheidungen zu treffen, die unser digitales Zeitalter erfordert.

Kari Viitanen

23 11 25 / 10:11Sehr geehrter Kollege, Ihr Beitrag liefert eine umfassende Analyse der makroökonomischen Implikationen des Halvings. Ich möchte jedoch anmerken, dass die Annahme einer linearen Korrelation zwischen Supply‑Shock und Preiswachstum einer tieferen Prüfung bedarf, insbesondere im Kontext regulatorischer Rahmenbedingungen, die sich rapide verändern können. Ihr Hinweis auf die verbesserte Netzwerk‑Sicherheit durch konsolidierte Mining‑Operationen ist korrekt, jedoch sollte man die potenziellen Risiken einer zentralisierten Hashrate-Entwicklung stärker gewichten. Abschließend empfehle ich, die vorgestellten Indikatoren mit quantitativen Modellen zu kombinieren, um robustere Prognosen zu erzielen.

Quinten Peeters

30 11 25 / 21:28Ich finde es absurd, dass manche immer noch glauben, das Halving sei der alleinige Grund für jeden Anstieg. In der Realität spielen makroökonomische Ereignisse, regulatorische News und sogar saisonale Trends eine nicht unerhebliche Rolle bei der Preisbildung.

Jutta Besel

8 12 25 / 08:46Bitte beachten Sie die korrekte Schreibweise: „Bitcoin“ mit großem B, nicht „bitcoin“. Außerdem sollten Sie bei Fachbegriffen wie „Supply‑Shock“ konsequent die Bindestrich‑Notation verwenden, denn Uneinheitlichkeit wirkt unprofessionell. Ihr Satzbau ist teilweise zu umständlich; klarere Strukturen erleichtern das Verständnis. Dennoch liefert Ihr Beitrag wertvolle Daten, wenn man die Rechtschreib‑ und Grammatik‑Fehler korrigiert.

Matthias Papet

15 12 25 / 20:03Ich sehe das Halving als Chance für neue Anleger, denn die klare Begrenzung des Angebots gibt dem Markt ein starkes Fundament. Gleichzeitig ist es wichtig, nicht die Risiken aus den Augen zu verlieren – volatile Phasen können schnell zu Verlusten führen. Ein diversifiziertes Portfolio und ein robustes Risikomanagement bleiben die entscheidenden Erfolgsfaktoren.

Malte Engelhardt

23 12 25 / 07:21Die Analyse ist faktisch korrekt, jedoch vernachlässigt sie die psychologischen Trigger, die durch Medienhype erzeugt werden 😃.

Thomas Schaller

30 12 25 / 18:38Ihr Ansatz klingt vielversprechend, wirkt jedoch übertrieben elitär.

Christoph Landolt

7 01 26 / 05:55Die strukturelle Beschränkung der Bitcoin‑Emission, die alle vier Jahre durch das Halving ausgelöst wird, stellt ein einzigartiges ökonomisches Phänomen dar, das in traditionellen Märkten selten vorkommt. Erstens erzeugt die Halbierung der Blockbelohnung einen unmittelbaren Supply‑Shock, welcher das verfügbare Angebot im Verhältnis zur bereits bestehenden Nachfrage reduziert. Zweitens führt diese Reduktion zu einer erhöhten Wertschätzung der vorhandenen Coins, da das Marktgleichgewicht neu justiert werden muss. Drittens fungiert das Halving als regelmäßiger, vorhersehbarer Ereignis‑Trigger, der das Interesse von Investoren und Medien gleichzeitig stimuliert. Viertens kann man beobachten, dass nach jedem Halving historisch ein signifikanter Anstieg des On‑Chain‑Volumens stattfindet, was auf gesteigerte Transaktionsaktivität und höhere Liquidität hinweist. Fünftens verbessert die sinkende Bezugsgröße für neue Miner die Gesamteffizienz des Netzwerks, weil nur die profitabelsten Anlagen weiter betrieben werden. Sechstens trägt diese Effizienzsteigerung zur Stabilität der Hashrate bei, was wiederum das Vertrauen in die Sicherheit des Systems stärkt. Siebens ist zu berücksichtigen, dass regulatorische Entwicklungen, wie die Zulassung von Bitcoin‑ETFs, den Preisnachlauf nach dem Halving weiter befeuern können. Achter Punkt: Geopolitische Unsicherheiten können als Katalysator für Flucht in sichere, deflationäre Vermögenswerte auftreten, wobei Bitcoin als digitales Gold positioniert wird. Neunter Aspekt ist die psychologische Komponente des FOMO, die nach dem Halving häufig zu einer Übernachfrage führt. Zehntens sollte jedoch betont werden, dass nicht jedes Halving automatisch zu einem Preisboom führt – vorherrschende Marktstimmungen und externe Schocks können das Ergebnis modulieren. Elftens lässt sich festhalten, dass die Kombination aus Angebotsschock, erhöhter Medienpräsenz und institutioneller Adoption ein günstiges Umfeld für Preissteigerungen schafft. Zwölftens empfiehlt es sich, die Preisentwicklung nach einem Halving mittels eines Multi‑Factor‑Modells zu analysieren, das sowohl On‑Chain‑Metriken als auch makroökonomische Indikatoren berücksichtigt. Abschließend lässt sich sagen, dass das Halving ein signifikanter, aber nicht alleiniger, Treiber im Bitcoin‑Ökosystem ist, dessen volle Wirkung erst im Zusammenspiel mit anderen Marktfaktoren sichtbar wird.

Alexander Cheng

14 01 26 / 17:13Ich möchte den vorangegangenen Beitrag erweitern, indem ich die vielschichtige Natur des Halving‑Phänomens aus einer langfristigen Perspektive betrachte. Zunächst einmal ist es wichtig zu verstehen, dass die quantitativen Effekte, die Sie beschrieben haben, nur einen Teil des Bildes darstellen; die qualitativen Impulse, die durch das wachsende Vertrauen der Gemeinschaft entstehen, sind ebenso bedeutsam. Ein signifikanter Aspekt ist die psychologische Verankerung, dass das Angebot fest und unveränderlich ist, was zu einer stabilen Erwartungshaltung führt, die sich über Jahre hinweg aufbauen kann. Zusätzlich fördert das wiederkehrende Ereignis einen regelmäßigen Zyklus von Marktteilnehmern, die strategisch Positionen einnehmen, um von erwarteten Preisbewegungen zu profitieren. Dies wiederum erhöht die Marktliquidität und reduziert die Volatilität im Vergleich zu einem Szenario ohne klare Angebotsreduktion. Ein weiterer wichtiger Punkt ist die Rolle von institutionellen Investoren, die das Halving als klare Signatur für ein reifes Anlageprodukt sehen und dadurch vermehrt Kapital allozieren. Derzeit beobachten wir, dass zunehmend mehr Vermögensverwalter Bitcoin in ihre Portfolios aufnehmen, was das Handelsvolumen exponentiell steigert. Technologisch gesehen ermöglicht das Halving auch eine verbesserte Netzwerk‑Sicherheit, da weniger, aber effizientere Miner im System verbleiben, was das Risiko von 51‑%‑Attacken mindert. Darüber hinaus können zukünftige Innovationen im Bereich der Skalierungslösungen, wie das Lightning Network, das Nutzungspotential weiter ausbauen und damit zusätzliche Nachfrage generieren. Schließlich ist es entscheidend, die makroökonomischen Rahmenbedingungen zu berücksichtigen: In Zeiten von Inflation und geopolitischer Unsicherheit fungiert Bitcoin als möglicher Wertspeicher, wobei das Halving den deflationären Charakter des Assets verstärkt. Zusammengefasst lässt sich festhalten, dass das Halving nicht isoliert betrachtet werden darf; es interagiert mit psychologischen, institutionellen, technologischen und makroökonomischen Faktoren, die zusammen ein komplexes Ökosystem formen, das langfristig das Preisniveau beeinflusst.

Christian Enquiry Agency

22 01 26 / 01:44Die vorherigen Ausführungen vernachlässigen den tieferen philosophischen Kern: Das Halving ist ein Symbol für die endliche Natur des Universums, das uns daran erinnert, dass alles Vergängliche, selbst digitale Werte, sich dem Rhythmus der Zeit beugen. Wenn wir diese Metapher ignorieren, bleiben wir in einer oberflächlichen Analyse gefangen, die die wahre Bedeutung des Ereignisses verkennt. Deshalb ist ein ganzheitlicher Ansatz, der sowohl ökonomische als auch existenzielle Fragen einbezieht, unerlässlich.